Contenido

- Solo un 21% mantienen sus planes de desarrollo sin afectaciones por la pandemia

- La financiación es la principal causa de la ralentización de proyectos

- Los contratos apuestan por una mayor flexibilidad por el impacto de la pandemia

- Madrid y Málaga encabezan el ranking de destinos más interesantes para las cadenas hoteleras

El pesimismo golpea de nuevo al sector hotelero tras los malos datos de la variante ómicron del coronavirus. Así al menos lo demuestran las principales conclusiones del segundo informe Hotel Operator Beat, elaborado por Cushman & Wakefield Hospitality para la Península Ibérica, donde se deja claro que las previsiones más optimistas de 2020 no se han confirmado por la complicada situación sanitaria global.

El estudio contempla la opinión de compañías hoteleras, que agrupan un total de 1.700 hoteles y más de 127.000 habitaciones en España y Portugal, sobre el futuro de la operativa de la industria hotelera.

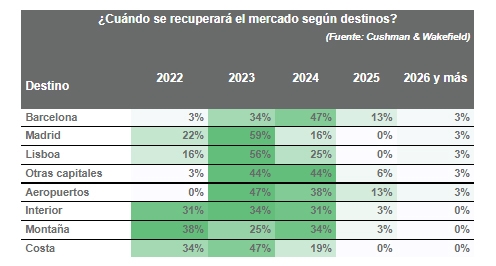

Bruno Hallé, socio y codirector de Cushman & Wakefield Hospitality en España, señala que “la opinión de los directivos de las cadenas hoteleras demuestra que los planes sobre actividad ya miran hacia 2023 y solo en destinos muy concretos se espera que el 2022 se desarrolle como en los años prepandémicos”.

En la tabla podemos observar que Madrid es el destino en el que los hoteleros depositan más confianza, ya que un 81% considera que recuperará el ritmo turístico en 2023, mientras que solo un 37% confían que eso pase en Barcelona. En cuanto a rapidez, los hoteleros creen que se recuperarán más rápido los destinos vacacionales, hasta un 34% creen que en 2022 ya se obtendrán cifras óptimas.

Por otro lado, los destinos de montaña y de interior también se benefician de las consecuencias del Covid, en el sentido que la demanda es más favorable a destinos de proximidad y entornos naturales, en los que la sensación de seguridad sanitaria es mayor. Por esta razón, un 65% de las cadenas piensan que recuperarán las cifras de 2019 entre 2022 y 2023 en los destinos de interior. Un porcentaje similar en los destinos de montaña, un 63%.

Solo un 21% mantienen sus planes de desarrollo sin afectaciones por la pandemia

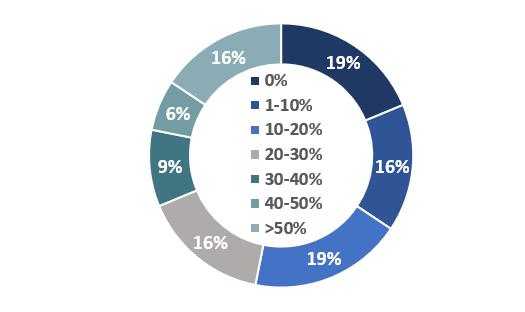

Una de las preguntas del informe de Cushman & Wakefield se ha centrado en si los planes de desarrollo de las cadenas hoteleras se han mantenido durante los últimos dos años o han sufrido retrasos. Solo el 21% de las cadenas hoteleras dicen mantener sus planes sin ningún retraso. Por el contrario, un 51% reconocen acumular retrasos de hasta un 30% y un 16% reconocen que más de un 50% de los proyectos se ralentizan.

Para Albert Grau, socio y codirector de Cushman & Wakefield Hospitality en España, “la situación es completamente excepcional por lo que no puede sorprendernos que haya proyectos que se retrasan aunque es significativo que la gran mayoría de las cadenas siguen adelante con la mayoría de planes a pesar de las dificultades, aunque sea a un ritmo más lento”.

La financiación es la principal causa de la ralentización de proyectos

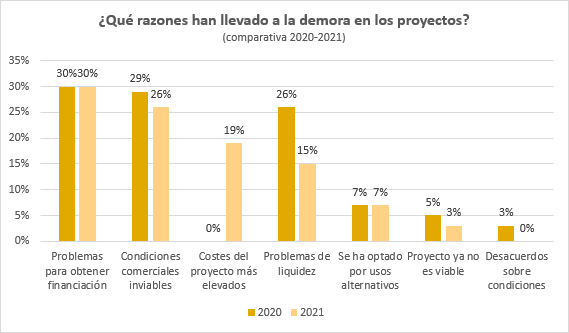

Las causas que están llevando a retrasar o paralizar proyectos son variadas pero la obtención de financiación es la principal razón en un 30% de los casos que junto con un 15% de problemas de capital son la mayor razón para ralentizar los proyectos. Otras razones importantes son los cambios en las situaciones comerciales, con un 26% y el incremento en los costes del proyecto, con un 19%.

Para Bruno Hallé, “las cadenas hoteleras están haciendo un esfuerzo por mantener sus planes de negocio, pero, por la situación del mercado, la financiación y la disponibilidad de capital son los grandes desafíos que deben afrontar para poder llevarlos a cabo”.

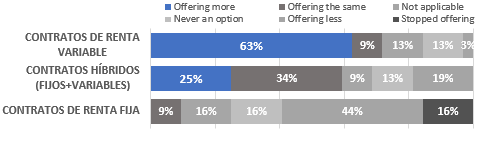

Los contratos apuestan por una mayor flexibilidad por el impacto de la pandemia

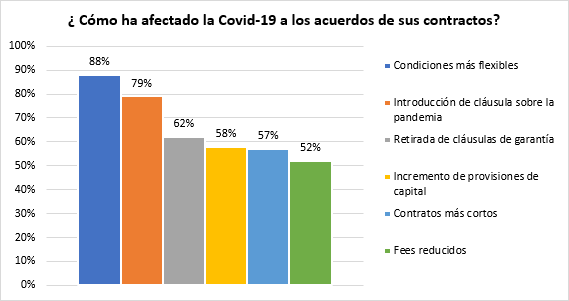

El contexto incierto ha generado que en las negociaciones de renovación o de nuevos contratos hoteleros se hayan impuesto tendencias para ofrecer una mayor flexibilidad de manera que el riesgo se equilibre entre todas las partes. En este sentido, la mayoría de los contratos han introducido cláusulas que podríamos definir de pandémicas con el objetivo de que, tras la experiencia vivida, no sea necesario reabrir negociaciones, en caso de falta de visibilidad como sucedió a partir de marzo de 2020.

Estas tendencias se reflejan en las nuevas tipologías de contrato, donde crecen claramente los de renta variable. Las cadenas hoteleras entrevistadas reconocen que los contratos de renta variable están creciendo en un 63% mientras que los de renta fija están claramente en descenso por la necesidad de flexibilización por parte de los operadores.

Para Albert Grau, “esta tendencia se va a mantener porque, de hecho, ya se estaba evolucionando hacia este tipo de contratos hoteleros, pero la pandemia no ha hecho más que acelerar esta transformación”.

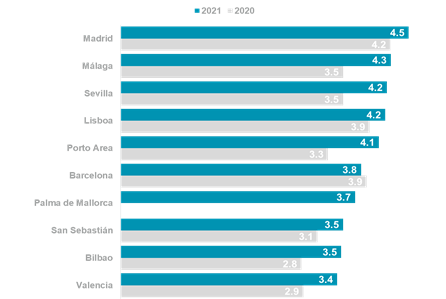

Madrid y Málaga encabezan el ranking de destinos más interesantes para las cadenas hoteleras

Las cadenas hoteleras consideran que los destinos más interesantes de España y Portugal en los cuales siguen teniendo puesto el foco para su crecimiento son, por este orden, Madrid, Málaga, Sevilla, Lisboa y Oporto. Por detrás queda Barcelona que acusa un desgaste con una puntuación del 3.8, una décima inferior a la del año pasado, cuando el resto de las ciudades han crecido en interés durante este ejercicio 2021.

La opinión de los operadores hoteleros sobre Barcelona contrasta con la de los inversores, ya que en el último informe Investor Beat señalaban la capital catalana como la más interesante de Europa para la inversión hotelera.

Imágenes cedidas: Cosmic Timetraveler en Unsplash